Klare Sache: Der Schweizer

Franken

ist die härteste Papierwährung der Welt

Die relative Stärke macht den Unterschied

Foto: Eidgenossenschaft

Interessante Charts zum aktuellen Thema

(PDF):

(1) G7-Währungen

versus CHF seit 1.1.2000

(2) BRICS-Währungen

versus CHF seit 1.1.2000

(3) Nordische-Staaten-Währungen

versus CHF seit 1.1.2000

Einzigartige relative Stärke des Schweizer

Franken

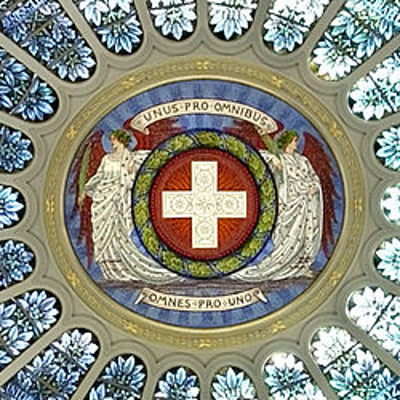

Mit dem Motto „unus pro omnibus / omnes pro uno“ (einer für alle / alle für einen) hat es die Schweiz sehr weit gebracht. Unter den „Hartwährungen“ nimmt der Schweizer Franken unangefochten die Spitzenposition als die härteste Währung der Welt ein. Die Attraktivität des Schweizer Franken ist auf die enorme relative Stärke der Schweiz gegenüber anderen Nationen zurückzuführen. Der inoffizielle Wahlspruch der Eidgenossenschaft stammt übrigens ursprünglich aus dem Roman „Die drei Musketiere (1844)“ des französischen Schriftstellers Alexandre Dumas und ziert das wunderschöne Mosaik auf dem Zenit der Bundeshauskuppel.

Schweizer Franken strahlt in alle Himmelsrichtungen

In drei grafischen Darstellungen (siehe oben) möchten wir Ihnen zeigen, wie sich die Währungen der G7, der BRICS und der Nordische Staaten gegenüber dem Schweizer Franken seit der Jahrtausendwende entwickelt haben. Aus den Charts lassen sich nützliche Informationen herauslesen. Die Grafiken können beliebig mit weiteren Informationen verknüpft werden (z. B. mit politischen, gesellschaftlichen und wirtschaftlichen Ereignissen oder makroökonomischen Daten).

Historischer Vergleich mit dem britischen

Pfund

Im Jahr 1850, als Grossbritannien zu einer Weltmacht aufstieg und die frisch gegründete Eidgenossenschaft den Schweizer Franken einführte, war das englische Pfund Sterling (heute Pfund) stolze 25.22 Schweizer Franken wert. Etwas mehr als 80 Jahre hatte dieses Austauschverhältnis Bestand. Während der Grossen Depression in den 1930er-Jahren erfolgte dann die erste grosse Pfundabwertung (20.9.1931 (-25% versus Gold): Abkehr vom Goldstandard). Nachdem der Erste und der Zweite Weltkrieg zu einer enorm hohen Schuldenausweitung in Grossbritannien geführt hatten, musste das Pfund wenige Jahre nach Kriegsende abermals abwerten (19.9.1949 (-30.5% versus U.S. Dollar): Abwertung innerhalb des Internationalen Währungssystems von Bretton Woods). In den darauffolgenden Jahrzehnten gab es eine erneute Abwertung (18.11.1967 (-14.3% versus U.S. Dollar): Zweite Abwertung innerhalb des Abkommens von Bretton Woods); weitere grosse Pfundkrisen folgten (23.6.1972 (-3.2% versus U.S: Dollar): Das Pfund scheidet bereits aus der nur kurze Zeit zuvor gegründeten Währungsschlange aus | März 1976 – November 1976 (-22% versus U.S Dollar): „Sterlingkrise“ – einige Jahre nach dem Zusammenbruch des Systems von Bretton Woods und einem rasanten Inflations- und Zinsanstieg nimmt Grossbritannien die Hilfe des Internationalen Währungsfonds in Anspruch) | 16.9.1992 (-4.3% versus U.S. Dollar): Das Pfund verlässt am „Black Wednesday“ das Europäische Währungssystem). Zerpflückt wurde das britische Pfund auch im Herbst 1998, als die Russlandkrise schwellte und der Beinahekollaps des Hedgefonds Long-Term Capital Management die globalen Finanzmärkte erschütterten (30.10.1998 - 13.11.1998 (-13% versus U.S Dollar)). Wenn es der Weltwirtschaft schlecht geht, wirkt Grossbritannien verletzlich und wenig robust. Auf dem Höhepunkt der grossen Wirtschafts- und Bankenkrise (2008/2009) war das britische Pfund beispielsweise gleich mehrere Male heftigen Verkaufswellen ausgesetzt (8.1.2009 - 23.1.2009 (-12% versus U.S. Dollar) | 8.9.2009 – 23.9.2009 (-16% versus U.S. Dollar)). Verschiedenen britischen Banken musste der Staat mit Rettungspaketen zur Hilfe eilen.

Am Tag der Bekanntgabe des definitiven Wahlergebnisses der Brexit-Abstimmuing erlitt das Pfund gemäss Reuters den grössten Eintageskurssturz einer „Hartwährung“ seit dem Übergang zu flexiblen Wechselkursen in den frühen 1970er-Jahren (24.6.2016 (-8% versus U.S. Dollar): Eine Mehrheit der Briten stimmt für den Austritt aus der Europäischen Union). Alle einschneidenden Währungsereignisse, denen ein Regierungsbeschluss zugrunde liegt, fallen im Falle von Grossbritannien interessanterweise in die Sommer- und Herbstzeit. Der Niedergang des britischen Pfunds hat einen langen Weg hinter sich. Mitte September 2016 kostet das britische Pfund noch 1.29 Schweizer Franken. Das britische Pfund hat in der Untersuchungsperiode von 1850 bis 2016 gegenüber dem Schweizer Franken 94.89% an Wert verloren. Wie die Analysen von Visual Finance belegen, ist das britische Pfund aus dem Blickwinkel der Schweiz gar keine Hartwährung! Nicht unerwähnt soll aber bleiben, dass sich auch die Schweizer Regierung einst gezwungen sah, zur Überwindung der schweren Weltwirtschaftskrise in den 1930er-Jahren, eine saftige Frankenabwertung zu beschliessen (27.9.1936 (-30% im Mittel versus Gold)).

Mit dem weltweit zweithöchsten Leistungsbilanzdefizit und einem Negativsaldo in der Staatsrechnung leidet Grossbritannien zurzeit unter Zwillingsdefiziten. Aufgrund dieser Tatsache ist das Land auf Kapitalinvestitionen aus dem Ausland angewiesen. Kritisch wird es für das einstige Empire, wenn die Zahlungsverpflichtungen in Fremdwährungen rasant anschwellen und gleichzeitig der Aussenwert des britischen Pfunds ungebremst zurückgeht. Ausserhalb der Europäischen Union dürfte es für die Insel nicht einfacher werden. Im Gegenteil: Ausserordentliche Anstrengungen sind nötig, um die Nation zusammenzuhalten und um ein Abgleiten in eine Wirtschaftskrise abzuwenden. Die isolierte, länderspezifische Betrachtung der Kreditwürdigkeit Grossbritanniens gewinnt an Gewicht („Stand-alone Credit Risk“). Die drei grössten Ratingagenturen der Welt (S&P Global Ratings, Moody’s und Fitch Ratings) haben bereits kurz nach dem Brexit die Bonität Grossbritanniens nach unten angepasst. Alle drei Ratingagenturen stufen den Ratingausblick mit „negativ“ ein. Mit Gütesiegeln von Aa1 (Moody’s) und AA (S&P Global Ratings und Fitch Ratings) verfügt Grossbritannien gegenwärtig aber immer noch über hohe Bonitätsnoten. Die Bank of England, welche 1694 gegründet wurde und die zweitälteste Notenbank der Welt ist, hat angekündigt, das in ihrer Macht stehende zu unternehmen, um die Finanzstabilität sicherzustellen und die Wirtschaft in der heiklen Phase ihres Anpassungsprozesses zu unterstützen.

Inflationsunterschiede dominieren Wechselkurse

Gelingt es dem neuen Regierungsteam um Premierministerin Theresa May nicht, neues Vertrauen im In- und Ausland aufzubauen, dürfte das Pfund weiter zur Schwäche neigen. Eine Pfundschwäche führt mit einer gewissen Verzögerung zu einem Anstieg der Preise für Importe, was im Extremfall eine Inflationsspirale lostreten kann. Für die Entwicklung der Wechselkurse sind die Inflationsdifferenziale der jeweiligen Währungspaare von massgebender Bedeutung. Die kumulierten Kaufkraftverluste infolge von Inflation waren in Grossbritannien in den letzten 166 Jahren deutlich höher als die entsprechenden Kaufkraftverluste in der Schweiz.

Wann kommt die grosse Frankenschwäche?

Die andauernde relative Schwäche ausländischer Währungen mahnen Schweizer Investorinnen und Investoren zu einer vorsichtigen Fremdwährungsstrategie. Ist aus fundamentaler Sicht nicht mit Währungsgewinnen zu rechnen, können nur – wenn man eine bessere Anlageperformance erzielen möchte als mit inländischen Anlagen – vergleichsweise hohe Anleihenzinsen und Aktienrenditeerwartungen im jeweiligen Fremdwährungsland helfen, um die mit einem Engagement einhergehenden Währungsrisiken (in der Vergangenheit über weite Strecken Verluste!) auszugleichen oder sogar zu überkompensieren. Dabei muss beachtet werden, dass höhere Anleihenrenditen (damit diese hohen Zinskosten verkraftet werden können) und höhere Aktienrenditen (damit diese mithilfe genügend hoher Profitraten erwirtschaftet werden können) grundsätzlich eine besonders robuste, widerstandsfähige, dynamische und innovative Volkswirtschaft voraussetzen.

„Alles ist relativ“ und „nichts ist ewig“

Erst wenn die relative Stärke der Schweiz schwindet und in eine relative Schwäche übergeht, ist ein Handlungsbedarf, das heisst eine Erhöhung des Anteils ausländischer Wertpapieranlagen, angezeigt. Dieser Moment wird kommen. Aber über den Zeitpunkt, das Ausmass und die Dauer einer Frankenschwäche können wir vorläufig nur Vermutungen anstellen. Visual Finance hat in den vergangenen Jahren diverse Trigger Events identifiziert, die geeignet sind, den Schweizer Franken zumindest bis zur Überwindung des entsprechenden Trigger Events, zu schwächen. Visual Finance wird seine diesbezüglichen Forschungsarbeiten weiterführen. Mit den bestmöglichen verfügbaren Informationen wollen wir relevante Veränderungen frühzeitig erkennen, um Sie, geschätzte Kundinnen und Kunden, schnellstmöglich mit bedeutenden Informationen und Anlageempfehlungen versorgen zu können.

Der Aphorismus „alles ist relativ“ gilt vielleicht

nicht für alle Lebensbereiche, ganz bestimmt aber für die Bestimmung

von Wechselkursen. Viele Schweizer, darunter zahlreiche namhafte Unternehmer,

wünschen sich einen schwächeren Franken. Aber wird es der Schweizer

Volkswirtschaft insgesamt im Falle einer (vielleicht sogar strukturellen)

Frankenkrise hinsichtlich Wohlstand und Erfolg dannzumal besser gehen?

Wir kennen ja fast nur die Vorderseite der Medaille, die Kehrseite blieb

uns bis heute nahezu verborgen.

Für die Beantwortung von Fragen rund um das Thema ‚Schweizer

Franken‘ steht Ihnen Visual Finance gerne zur Verfügung (Telefon

+41 52 222 44 40 / E-Mail mail@visualfinance.ch).

Foto: Visual Finance

Visual Finance – Am Puls der Finanzmärkte.